요약

1. 지난 8개월 동안 테슬라의 주가가 85달러에서 630달러로 급등한 것에 대해 앞으로의 추세가 중장기적으로 지속 가능한지에 대해 기사나 블로그 글들에서 많은 의문을 제기했다

2. 지난 몇 달 동안 테슬라의 시가 총액은 글로벌 자동차 제조업체의 시가 총액보다 컸다.

3. 일부 투자자가 테슬라 주식을 거품으로 분류했지만 회사의 수익성은 지난 2년 동안 대부분 분기에서 긍정적이었다.

4. 현금의 급격한 증가와 함께 긍정적인 현금 흐름은 중기적으로 회사의 현금위기에 대한 부정적인 점들을 조금은 완화시킬 수 있다.

5. 향후 2년 동안 중앙은행에서 나오는 5조 달러의 유동성과 결합된 패시브 인덱스의 힘은 계속해서 주가를 지지할 수 있을지 지켜봐야겠다.

지난 8개월 동안 테슬라(TSLA)가 85달러에서 630달러로 급등하면서 추세가 중장기적으로 지속가능한지 많은 투자자들이 의문을 제기했다. 밑의 왼쪽 그림을 보면 테슬라는 지난 6년 동안 주가는 횡보하다가 2019년 12월 저항을 뚫고 주가가 치솟기 시작했다. 이미 투자를 한 사람들을 알 수 있지만 테슬라는 2월말까지 크게 랠리를 시작하여 코로나로 인해 시장붕괴가 있기 직전까지 최고치를 기록했다. 이 후 주가는 60%이상 하락했고, 그리고 나서 지난 몇 달 동안 엄청난 급등을 했다.

아래 그림의 오른쪽 차트를 보면 1997년부터 시작된 Nasdaq 100 지수와 2018년 이후 테슬라의 가격을 오버랩하고 있으며, 시장이 '정점'에 도달하기 직전에 낙관적인 투자자가 남아있어야 한다고 결론을 내리는 분들도 있었고, 나도 중장기적으로는 조금은 조심해야하지 않나 생각하고 있다. 하지만 시장은 늘 내가 생각하는 것과 같은 방향으로 움직이지 않기 때문에 지속적인 모니터링을 필수다.

테슬라 vs 주요 자동차 제조업체

테슬라에서 가장 뛰어난 차트 중 하나는 아래에 나온 글로벌 자동차 제조업체 4곳과 현재 테슬라의 시가총액을 나타내는 차트이다. 아래 그림의 왼쪽 차트를 보면 지난 몇 달 동안 테슬라의 시가총액이 Toyota와 폭스바겐, 제네럴모터스, Daimler의 시가총액보다 컸음을 보여준다.

시가총액 기준 두 번째 자동차 제조업체인 도요타는 연간 평균 1,000만대를 약간 넘게 생산했다. 반면 2020년 마지막 분기에 18만 대가 생산될 것으로 예상되는 테슬라는 2020년에 총 50만 대를 약간 넘는 양을 생산할 예정이며, 이는 도요타보다 약 20배 적은 생산량이다. 하지만 시가총액은 테슬라가 2.8배 더 큽니다.

테슬라의 Free Cash Flow와 보유 현금

첫째, 영업 현금 흐름과 자본 지출의 차이로 정의하는 회사의 잉여 현금흐름을 살펴보면 테슬라의 2015년과 2018년 상반기 사이에 대부분 마이너스였지만 2018년 이후 마이너스에서 전환된 것을 알 수 있다. 그리고 최근 2년 동안 대부분 긍정적이었던 잉여현금흐름을 보여줬다. 아래 그림에서 최근 9분기 테슬라의 잉여현금흐름을 보면 단 2번의 마이너스가 있었고 이 중 하나는 2020년 1분기로, 대부분의 기업들이 코로나로 인해 마찬가지였을 것이다. 테슬라는 올해 3분기 FCF에서 14억 달러를 벌어들였는데, 이는 자본 지출의 급격한 증가에도 불구하고 지난분기와 작년동일분기대비 큰 상승을 보여준 것으로 해석된다.

둘째, 지난 5년 동안 영업 현금 흐름의 급격한 손실과 마이너스에도 불구하고 테슬라의 보유 현금이 급증했다. 아래 그림의 오른쪽 차트를 보면 테슬라의 '예비금'이 2020년 3분기에 약 15억 달러에서 145억 달러로 급증했으며, 이는 회사 총 유동 자산의 67%를 차지한다. 따라서 회사가 급격한 확장 중에 있고 자동차 사업의 자본 집약적 성격이 일반적으로 많은 '현금 준비금'을 필요로 하지만 급격한 증가와 결합된 긍정적인 잉여현금흐름은 중장기적으로 회사의 현금위기와 같은 부정적인 점들을 완화시키기에는 좋은 요소이다.

S&P 500 편입과 Passive Index의 힘

과거 사이클에서 수익성 부족에도 불구하고 투자자로부터 상당한 지원을 받고있는 기업이 증가하고 있는 것은 분명하다. Stanley Druckenmiler가 이전에 한 인터뷰 중 IBM과 아마존을 비교하면서 말했듯이 '오래된'회사는 '분기 수익에 정말 관심이 있다'는 반면에 '새로운 기업'은 '수익에 관심이 없는 것으로 보인다.'라고 말했던 적이 있다. 따라서 테슬라의 현금 흐름과 순이익은 주가의 공정한 가치를 계산할 때 큰 비중을 두지 않은 것으로 보인다.

지난 달 S&P위원회는 12월 21일 테슬라가 S&P500 지수에 추가될 것이라고 발표했으며, 이는 많은 투자자들이 패시브인덱싱으로 주식에 투자할 수 있는 기회를 제공할 것이라 했다. 아래 그림에서 테슬라의 주가가 2019년 초부터 FANG+ 선물과 강력하게 동조하고 있는 것을 보여준다. 따라서 두 시계열 간의 관계가 미래에 깨질 것인지 모니터링 하는것도 미국주식에 투자하는 투자자의 입장에서 흥미로울 것이다.

테슬라의 유동성

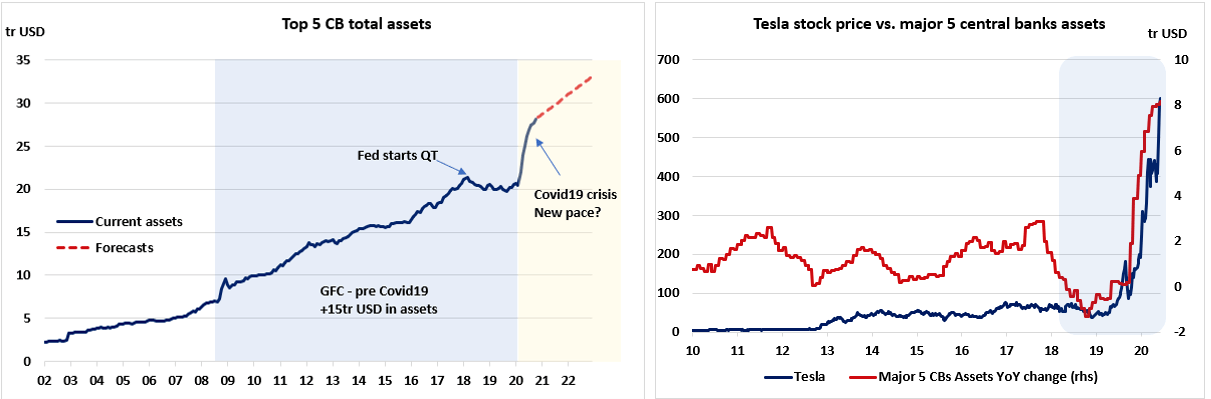

일부 투자자는 테슬라의 현재 평가에 회의적이며 근본적으로 수익성이 없는 사업의 성격이 결국 주가에 부담을 줄 것이라고 생각하고 있지만 애널리스트들은 향후 시장에 주입될 것으로 예상되는 유동성의 양을 과소평가해서는 안된다고 생각하고 있다. 결과적으로 주요 중앙은행(Fed, ECB, PBoC, BoJ 등)의 자산은 앞으로 몇 달 동안 계속해서 급격히 증가할 것이라는 점도 고려해야 한다.

아래 그림은 FANG 주식의 경우 테슬라가 중앙 은행의 거대한 유동성 주입으로 막대한 이익을 얻었음을 보여주고 있다. 작년에 주요 5개 중앙은행의 자산이 8조 달러 증가할 동안 테슬라의 주가는 10배 증가했다.

결론

어느 투자자들은 테슬라가 과대평가되었다는 결론을 내렸지만, S&P500 편입으로 인한 패스브 인덱스의 힘과 막대한 유동성 장이라는 점을 과소평가 하면 안된다. 패시브 인덱스와 유동성으로 하방리스크를 줄이고 메가 캡 성장주 모멘텀으로 주가가 계속 상승하게 될지 아니면 어느 투자자들의 말처럼 테슬라가 과대평가로 주가가 힘을 잃을지 20201년의 테슬라를 지켜봐야겠다.

'Stock' 카테고리의 다른 글

| 예측 가능한 배당 성장 기업 (0) | 2020.12.10 |

|---|---|

| ARK 에서 성장성이 높은 기업 5개(ARKK, ARKW, ARKG, ARKQ, ARKF) -MercadoLibre(MELI), TELDOC등 (1) | 2020.12.10 |

| 보잉 737 맥스(Boeing 737 Max) 상태 개선으로 보잉 주가가 매력적인가 - 보잉(Boeing, BA)의 투자 기회? (0) | 2020.12.08 |

| 기업공개(IPO)가 아닌 직상장(Direct Listing)한 팔란티어(PALANTIR, PLTR)의 락업과 주가 (1) | 2020.12.08 |

| 테슬라(TESLA, Ticker: TSLA)는 비용절감을 위한 시간이 필요하다.(Penny-Pinching Time) (0) | 2020.12.07 |